Hiện nay, không hiếm trường hợp anh chị em trong gia đình đứng tên sở hữu giúp nhau đối với các mảnh đất. Sau một thời gian thì họ sang tên lại mảnh đất này cho em của mình. Trong trường hợp anh chị em ruột cho nhau đất liệu có mất chi phí hay thuế không?

Chia sẻ về vấn đề này, Luật sư Nguyễn Thanh Hà - Công ty Luật SBLAW - thuộc Đoàn luật sư TP Hà Nội, cho biết thông thường khi chuyển nhượng bất động sản các bên sẽ phải đóng các loại thuế và một số khoản phí nhất định, dưới đây.

Luật sư Nguyễn Thanh Hà (Ảnh: NVCC).

Phí công chứng hợp đồng mua bán, tặng cho nhà đất

Theo Khoản 2 Điều 4 Thông tư 257/2016/TT-BTC phí công chứng hợp đồng mua bán nhà đất được tính như sau:

Trường hợp 1: Mua bán đất mà không có nhà ở, tài sản trên đất. Căn cứ để tính phí công chứng khi mua bán tặng cho đất là giá trị quyền sử dụng đất.

Trường hợp 2: Mua bán đất mà có nhà ở, tài sản gắn liền với đất. Căn cứ để tính phí công chứng là tổng giá trị quyền sử dụng đất và giá trị tài sản gắn liền với đất, giá trị nhà ở, công trình xây dựng trên đất.

Thuế thu nhập cá nhân

Căn cứ theo Điều 17 Thông tư 92/2015/TT-BTC sửa đổi, bổ sung Điều 12 Thông tư số 111/2013/TT-BTC quy định cách tính thuế thu nhập cá nhân từ chuyển nhượng bất động sản là:

Thuế thu nhập cá nhân phải nộp = Giá chuyển nhượng x Thuế suất 2%

Trường hợp trên hợp đồng chuyển nhượng không ghi giá hoặc giá trên hợp đồng chuyển nhượng thấp hơn giá đất do UBND cấp tỉnh quy định tại thời điểm chuyển nhượng thì giá chuyển nhượng được xác định theo bảng giá đất do UBND cấp tỉnh quy định tại thời điểm chuyển nhượng.

Lệ phí trước bạ

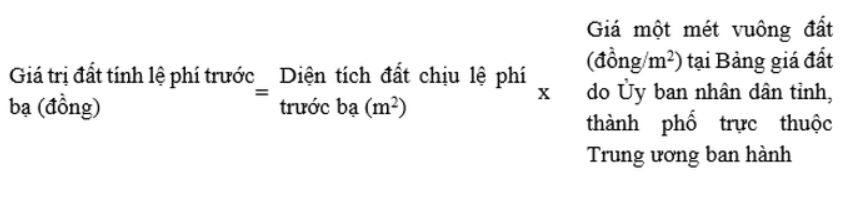

Theo Điều 3 Thông tư 13/2022/TT-BTC quy định chi tiết một số điều của Nghị định số 10/2022 ngày 15/1/2022 của Chính phủ quy định về lệ phí trước bạ. Trong đó, giá trị đất tính lệ phí trước bạ được xác định như sau:

Cách tính lệ phí đất trước bạ

Các loại phí, lệ phí khác:

Ngoài ra, khi nộp hồ sơ người mua còn phải nộp thêm một số khoản phí, lệ phí khác như: Phí thẩm định hồ sơ cấp sổ đỏ, lệ phí cấp sổ đỏ… những khoản phí và lệ phí này do HĐND từng tỉnh quy định (Theo Thông tư 85/2019/TT-BTC được sửa đổi, bổ sung bởi Thông tư 106/2021/TT-BTC).

Đối với trường hợp anh chị em ruột cho tặng nhau bất động sản sẽ được quy định cụ thể hơn như sau:

Thứ nhất, căn cứ theo khoản 4 Điều 4 Luật Thuế thu nhập cá nhân 2007 quy định thu nhập từ nhận thừa kế, quà tặng là bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau, thì sẽ được miễn nộp thuế thu nhập cá nhân.

Tại Khoản 10 Điều 10 Nghị định 10/2022/NĐ-CP quy định về miễn lệ phí trước bạ quy định nhà, đất nhận thừa kế hoặc là quà tặng giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau được cơ quan nhà nước có thẩm quyền cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất, thì sẽ được miễn nộp lệ phí trước bạ.

Như vậy, căn cứ quy định pháp luật nêu trên thì việc chuyển nhượng quyền sử dụng đất cho anh, chị em ruột sẽ được miễn thuế thu nhập cá nhân và miễn cả lệ phí trước bạ; chỉ chịu phí, lệ phí về giấy tờ khi sang tên.

Không áp dụng miễn thuế thu nhập cá nhân đối với trường hợp khi chuyển nhượng, tặng cho giữa anh em họ với nhau, trừ trường hợp người chuyển nhượng chỉ có 1 nhà ở, quyền sử dụng đất ở tại Việt Nam.

Theo Mộc An - Báo Dân Trí